De coronacrisis heeft grote gevolgen voor ondernemend Nederland. De liquiditeitZie ook current ratio. De liquiditeit geeft aan in welke mate een onderneming aan haar lopende betalingsverplichtingen kan voldoen. Als de som van vlottende activa en liquide middelen groter is dan de verplichtingen op korte termijn is een onderneming liquide. Zie ook werkkapitaal. Meer van het bedrijf op peil houden is nu essentieel om te overleven, zodat de vaste kosten (zoals lonen, verzekeringen en huur) doorbetaald kunnen worden. Stichting MKB Financiering en ONL voor Ondernemers hebben de afgelopen weken verschillende peilingen gehouden onder ondernemers en gevraagd naar liquiditeit en kredietaanvragen. Download hier de cijfers van de peiling. Ronald Kleverlaan, voorzitter Stichting MKB Financiering en Hans Biesheuvel, voorzitter ONL voor Ondernemers geven een toelichting.

De meest verontrustende uitslagen:

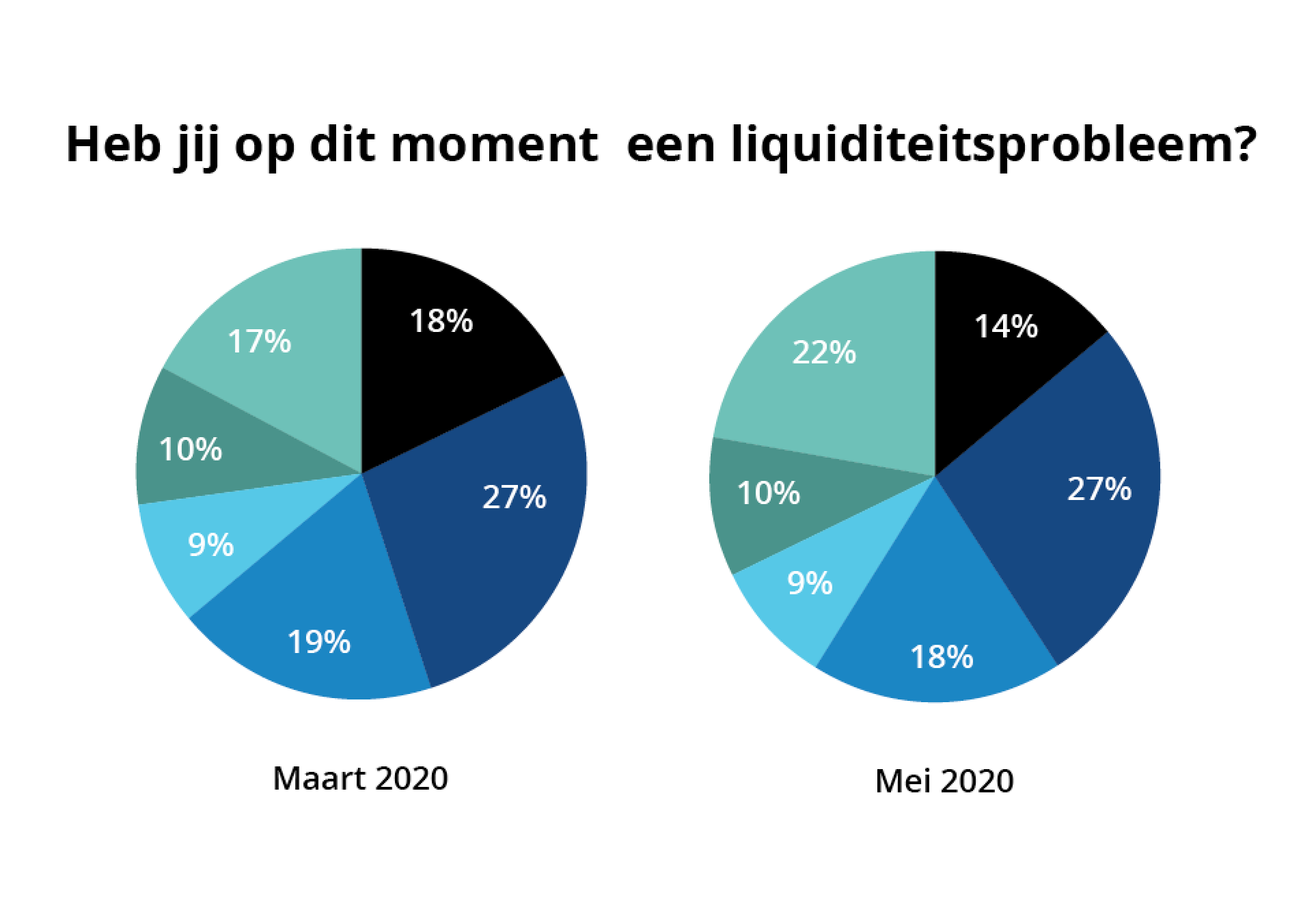

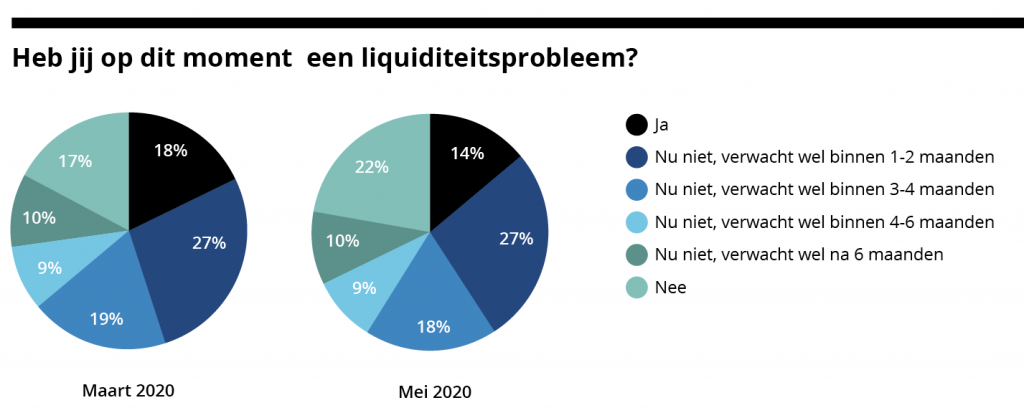

Maar liefst 78% van de ondervraagden heeft een liquiditeitsprobleem of verwacht dit te krijgen. In de maand mei gaf 12% van de ondernemers aan terecht te kunnen bij de bank. De helft wil de liquiditeitsproblemen deels oplossen door het eigen salaris niet uit te betalen. Meer dan twee derde van de ondernemers zegt niet te willen investeren op korte termijn. Daarnaast zoekt maar een kwart van de ondervraagden financiering via een nieuw (bmkb-c) krediet.

Waarom kunnen ondernemers niet terecht bij de bank?

‘Slechts 12% van de respondenten geeft in het onderzoek aan met hun liquiditeitsprobleem terecht te kunnen bij de bank’, zegt Kleverlaan. ‘Vooral bedrijven die vanuit eigen middelen zijn gefinancierd hebben op dit moment nog niet voldoende toegang tot financiering.’

‘Dit kan gaan veranderen’, benadrukt Biesheuvel. ‘Vorige week maakte het kabinet bekend dat er een extra regeling komt voor ondernemingen die een kleine lening (van 10.000 tot 50.000 euro) nodig hebben. De Kleine Kredieten Corona garantieregeling, oftewel de KKC-regeling. De overheid staat daarbij voor 95% garant.’

Kleverlaan benadrukt dat er ook andere oplossingen nodig zijn: ‘Het is belangrijk dat bedrijven gestimuleerd worden om meer eigen vermogenHet eigen vermogen van een onderneming is het balanstotaal minus de schulden. Eigen vermogen neemt toe als winst wordt gerealiseerd. Bij verlies neemt het eigen vermogen af. Meer aan te trekken en niet alleen meer leningen aangaan.’ Ook vindt hij dat er een actievere rol voor non-bancaire financiers bij het uitvoeren van de steunmaatregelen van de overheid het bereik kan verbeteren.’

BMKB-regeling

Daarnaast zoekt maar een kwart van de ondervraagden financiering via een nieuw (bmkb-c) krediet. ‘Deze vraag hebben we een maand geleden ook gesteld en de situatie is niet verbeterd. 15% van de leningen die zijn aangevraagd, zijn tot nu toe toegekend. Dat is nog niet genoeg’, zegt Hans Biesheuvel, voorzitter van ONL.

‘Er is behoefte aan nieuwe financieringsvormen’

Een groot deel van in de basis gezonde bedrijven heeft behoefte aan nieuwe vormen van financiering, zegt Kleverlaan. ‘Eén op de vijf ondervraagden wil bijvoorbeeld eigen medewerkers aanbieden om financieel te participeren in het bedrijf. Ook korte termijn kredieten, factoringFactoring is debiteurenfinanciering: de onderneming verkoopt of draagt zijn debiteuren over aan een factormaatschappij. De factormaatschappij betaalt goedgekeurde vorderingen onmiddellijk uit. De onderneming beschikt hierdoor direct over het geld en hoeft niet te wachten totdat de klanten de facturen hebben betaald. Meer of crowdfundingCrowdfunding is een financieringswijze waarbij gebruik wordt gemaakt van publieke financiering van een project of onderneming. Investeerders/beleggers kunnen inschrijven op financieringsverzoeken die op het internet via een crowdfundingplatform worden gepubliceerd. De inleg per persoon kan vanaf relatief kleine bedragen, waardoor de groep van investeerders/beleggers die de vereiste financiering bijeenbrengt groot kan zijn. Meer kunnen nu veel meer passende financieringsvormen zijn, bijvoorbeeld door klanten en relaties te stimuleren om via crowdfunding hun lokale ondernemers financieel te helpen. Het is belangrijk dat ook dit soort vormen ook ondersteund worden.”

‘Betrek non-bancaire financiers’

ONL voor Ondernemers en Stichting MKB Financiering denken dat het actiever betrekken van non-bancaire financiers de resultaten kunnen verbeteren. Biesheuvel: ‘Deze financiers hebben een breed mkb-netwerk, dat waardevol is in het bereiken, informeren en ondersteunen van ondernemers. Daarmee kunnen zij het bereik van de ingezette instrumenten vergroten. Het effect van de meest recente maatregelen is natuurlijk nog niet te zien in deze peiling. Over een paar weken volgt een nieuwe peiling waarin we de effecten van die maatregelen kunnen gaan opmerken’.