Eén van de rollen die de op de schouders van de Overheid ligt is het ontwikkelen van beleid om negatieve effecten van marktimperfecties te beperken of op te heffen. Als marktimperfecties een negatief effect hebben op het ondernemersklimaat in Nederland ontwikkelt het MinEZ (Ministerie van Economische Zaken en Klimaat) instrumenten om ‘het marktfalen’ te beperken en waar mogelijk duurzaam op te heffen. Een belangrijk terrein waarop de overheid instrumenten specifieke instrumenten inzet is ondernemingsfinanciering.

Eén van de rollen die de op de schouders van de Overheid ligt is het ontwikkelen van beleid om negatieve effecten van marktimperfecties te beperken of op te heffen. Als marktimperfecties een negatief effect hebben op het ondernemersklimaat in Nederland ontwikkelt het MinEZ (Ministerie van Economische Zaken en Klimaat) instrumenten om ‘het marktfalen’ te beperken en waar mogelijk duurzaam op te heffen. Een belangrijk terrein waarop de overheid instrumenten specifieke instrumenten inzet is ondernemingsfinanciering.

Diverse financieringsinstrumenten overheid

De overheid zet diverse financieringsinstrumenten in om de financiering van (MKB-) ondernemingen te bevorderen. De instrumenten kennen verschillende vormen, zoals subsidies, financieringen, garantieregelingen en combinaties hiervan. Sommigen zijn generiek, andere sectorgericht, weer anderen zijn (levens-)fase gericht. Het is voor elke onderneming met financieringsbehoefte interessant te onderzoeken of in zijn/haar situatie een beroep gedaan kan worden op één van de overheidsinstrumenten. De RVO (Rijksdienst Voor Ondernemend Nederland) heeft een toegankelijke website en behulpzame specialisten die je op weg kunnen helpen.

Nieuw instrument

Aan het grote aanbod van financieringsinstrumenten is vorig jaar een nieuw instrument toegevoegd: (regionale) financieringstafels. Een financieringstafel is een platform van (alternatieve) financiers die periodiek gezamenlijke bijeenkomsten organiseren. Op basis van concrete financieringsvraagstukken van ondernemers bundelen de partijen de krachten om veelal groeiende en innovatieve bedrijven te kunnen helpen om in hun kapitaal- en/of financieringsbehoefte te voorzien. Zo is het doel van de financieringstafels een bijdrage leveren aan het oplossen van financieringstekorten bij het MKB in de provincie. Naast toegang tot financiering worden ook de netwerken van de deelnemers, waar mogelijk, verbonden met innovatieve ondernemers, worden subsidie-instrumenten gekoppeld en wordt ondersteuning geboden bij het investeringsgereed maken van ondernemingen.

Voor groeiende en innovatieve bedrijven

In de doelgroepomschrijving zit een belangrijk signaal: ‘….veelal groeiende en innovatieve bedrijven….;. De financieringstafels richten zich dus primair op twee soorten bedrijven, te weten: groeiende bedrijven en innovatieve bedrijven. Voor de traditionele financiers (banken) zijn deze categorieën moeilijk financierbaar, want:

- Bedrijven met een sterke groei hebben vaak snel groeiende financieringsbehoefte: de onzekerheid voor de financier is dan de vraag of de ondernemer grote, excessieve, groei wel kan handlen. De (relatieve) waarde van het onderpand vertoont een groeiend gat met de toename van de financiering. Dat betekent (voor een bank) groeiend risico.

- Innovatieve bedrijven: een kenmerk van innovatie is ‘de onbekendheid met het resultaat er van op het moment van investeren’. Je weet op voorhand niet of de investering efficiënt is, het resultaat positief zal zijn en of de markt de innovatie absorbeert. Dat maakt investeren in innovatie risicovoller dan investeren in bestaande en bekende producten, markten en technologieën. Dát is de belangrijkste reden waarom banken op het moment van innovatie niet financieren: de vereiste toekomstige terugbetaalcapaciteit is volstrekt onzeker. Innovatie vindt plaats in alle levensfases. Het kan zowel een innovatieve start up zijn als ook elke andere vernieuwing binnen bestaande ondernemingen op het terrein van techniek, software, product, proces en markt.

Uitdaging voor de financieringstafels

De uitdaging voor de financieringstafels is groot. De tafels richten zich op financieringsvragen die traditioneel, ook zonder de voorbije economische crisis, in de bancaire markt niet of nauwelijks financierbaar zijn. Toch nemen ook de banken deel aan de tafels, naast onder meer ROM’s (Regionale Ontwikkelings Maatschappijen), het RVO, incubators, afgevaardigden van de provincie, afgevaardigde van erkende non-bancaire financiers. Soms zit ook een subsidie adviseur aan tafel. De uitdaging is dat door de combinatie van de deelnemers aan de tafel oplossingen gevonden worden, die zonder dit gezamenlijke overleg niet gerealiseerd zouden zijn.

Financieringstafels in het hele land

In heel het land starten op dit moment Financieringstafels. SMF neemt deelt aan de Financieringstafels om (waar mogelijk) erkende non-bancaire financiers de gelegenheid te geven een bijdrage te leveren aan de financieringsoplossingen. In de komende tijd zal de ervaring leren welke bijdrage de tafels leveren de financiering van MKB in Nederland. Wij houden u op de hoogte.

Uitnodiging

Heb je ervaring met een financieringstafel? Reageer en mail ons jouw ervaring. Jouw ervaring en inzicht helpt ons verder.

Blijf op de hoogte

Elke week de non bancaire financiële ontwikkelingen, trends en toekomst met ons volgen? Schrijf je dan in voor onze wekelijkse blog.

Februari… en het woord van 2020 is al bekend: vermogensrendementsheffing.

Februari… en het woord van 2020 is al bekend: vermogensrendementsheffing.

Dinsdag 28 januari 2020 heeft het CBS de

Dinsdag 28 januari 2020 heeft het CBS de

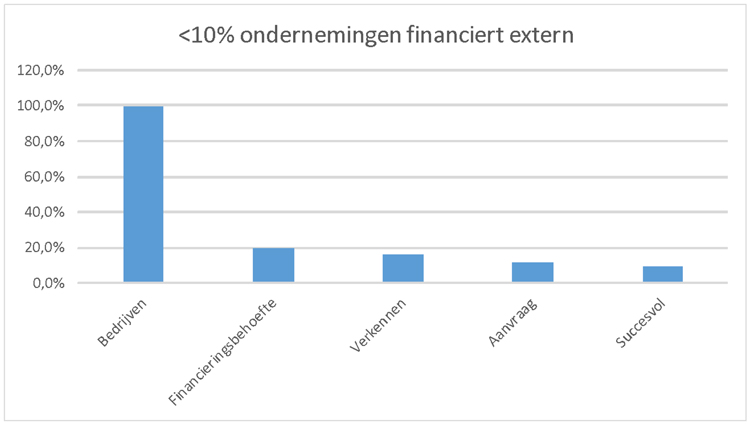

Stichting MKB Financiering en ONL voor Ondernemers roepen minister Wiebes van Economische Zaken en Klimaat op om een aanvullende financieringsinstrumenten op te zetten voor het midden- en kleinbedrijf (mkb). Afgelopen donderdag werd Invest-NL gepresenteerd. Dit fonds, onder leiding van Wouter Bos, financiert ondernemingen die Nederland duurzamer en innovatiever maken. Een mooi initiatief om grotere scale-ups te bevorderen. Helaas kan door de randvoorwaarden het overgrote deel van de mkb-bedrijven er geen gebruik van maken! Stichting MKB Financiering en ONL verwachten dat de minister snel met aanvullende maatregelen komt om de toegang tot financiering voor het mkb te verbeteren. De cijfers liegen er niet om: er is marktfalen op de financieringsmarkt voor het mkb. Als Invest-NL niet kan voorzien in de individuele financieringsbehoefte van mkb-bedrijven, dient de minister andere instrumenten te ontwikkelen om te zien hoe de toegang tot financiering voor het mkb effectief kan worden verbeterd.

Stichting MKB Financiering en ONL voor Ondernemers roepen minister Wiebes van Economische Zaken en Klimaat op om een aanvullende financieringsinstrumenten op te zetten voor het midden- en kleinbedrijf (mkb). Afgelopen donderdag werd Invest-NL gepresenteerd. Dit fonds, onder leiding van Wouter Bos, financiert ondernemingen die Nederland duurzamer en innovatiever maken. Een mooi initiatief om grotere scale-ups te bevorderen. Helaas kan door de randvoorwaarden het overgrote deel van de mkb-bedrijven er geen gebruik van maken! Stichting MKB Financiering en ONL verwachten dat de minister snel met aanvullende maatregelen komt om de toegang tot financiering voor het mkb te verbeteren. De cijfers liegen er niet om: er is marktfalen op de financieringsmarkt voor het mkb. Als Invest-NL niet kan voorzien in de individuele financieringsbehoefte van mkb-bedrijven, dient de minister andere instrumenten te ontwikkelen om te zien hoe de toegang tot financiering voor het mkb effectief kan worden verbeterd.

Om politici meer kennis bij te brengen over het veranderende mkb financieringslandschap, is Stichting MKB

Om politici meer kennis bij te brengen over het veranderende mkb financieringslandschap, is Stichting MKB  Financiering samen met ONL gestart met het organiseren van werkbezoeken voor Tweede Kamerleden. Hierbij gaan we langs bij non-bancaire mkb financiers, waarbij ook ondernemers die door hen gefinancierd zijn, uitgebreid aan het woord komen.

Financiering samen met ONL gestart met het organiseren van werkbezoeken voor Tweede Kamerleden. Hierbij gaan we langs bij non-bancaire mkb financiers, waarbij ook ondernemers die door hen gefinancierd zijn, uitgebreid aan het woord komen.