Voor verdere professionalisering van het financieringsadvies aan ondernemers introduceert Stichting MKB Financiering op 1 januari 2021 het nieuwe keurmerk Erkend Financieringsadvies MKB. Om adviseurs en organisaties zich te laten verdiepen in de voorwaarden van het keurmerk is vandaag de website www.erkendfinancieringsadviesmkb.nl online gegaan. Deelnemen aan en het doel van het keurmerk is om het vak van financieringsadviseur op een hoger niveau te krijgen en de positie van MKB-ondernemers bij het aanvragen en realiseren van financieringen te versterken.

Voor verdere professionalisering van het financieringsadvies aan ondernemers introduceert Stichting MKB Financiering op 1 januari 2021 het nieuwe keurmerk Erkend Financieringsadvies MKB. Om adviseurs en organisaties zich te laten verdiepen in de voorwaarden van het keurmerk is vandaag de website www.erkendfinancieringsadviesmkb.nl online gegaan. Deelnemen aan en het doel van het keurmerk is om het vak van financieringsadviseur op een hoger niveau te krijgen en de positie van MKB-ondernemers bij het aanvragen en realiseren van financieringen te versterken.

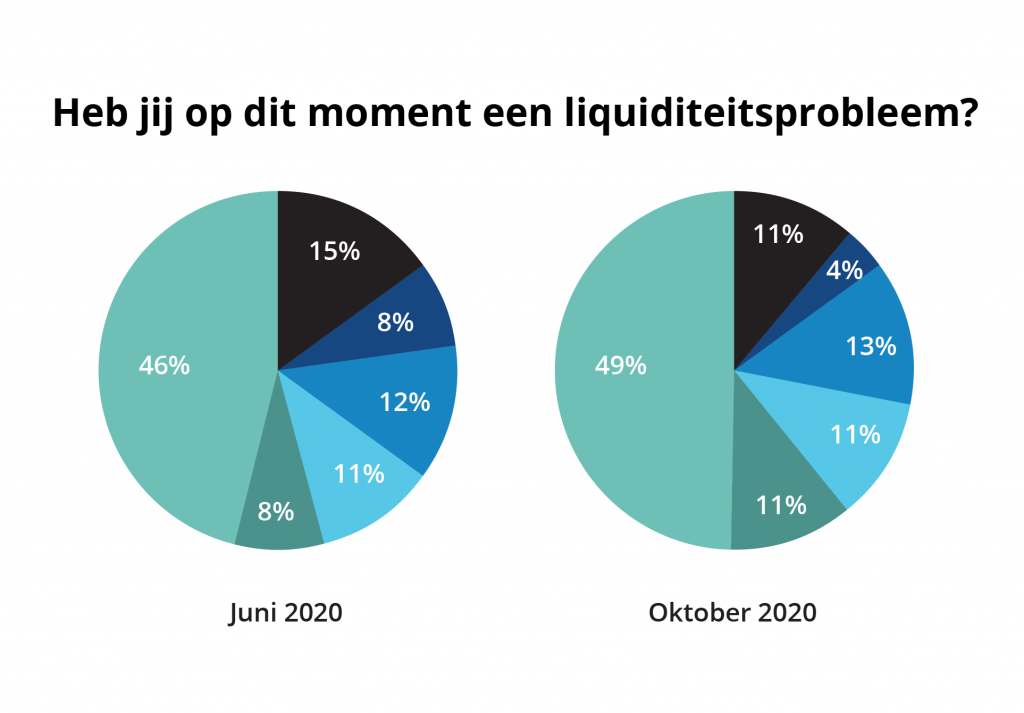

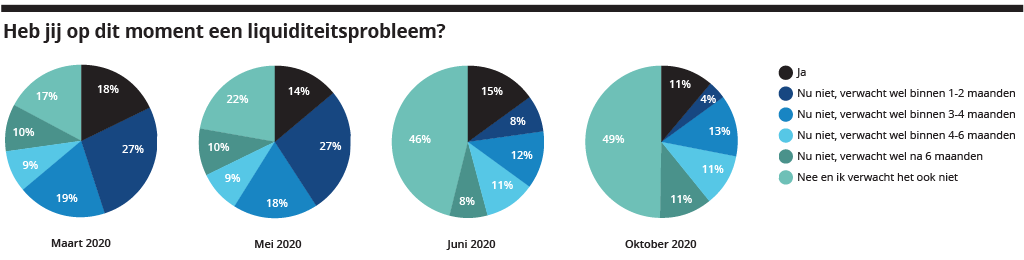

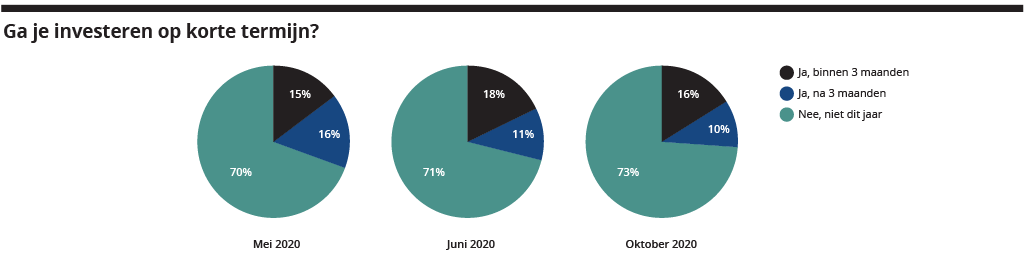

Het Keurmerk Erkend Financieringsadvies MKB komt gezien de huidige corona periode op het juiste moment. Met een groeiende financierings- en liquiditeitsbehoefte bij ondernemers en een toenemend aantal aanbieders van geld is het belangrijk dat bedrijven kunnen vertrouwen op gekwalificeerd, onafhankelijk en gedegen financieringsadvies- en begeleiding. Het keurmerk gaat daar aan bijdragen.

Het inschrijven door financieringsadviseurs voor het examen Erkend Financieringsadvies MKB kan begin 2021. Organisaties verkrijgen het keurmerk als ze minimaal één Erkend Financieringsadviseur MKB in huis hebben.

De afgelopen 12 maanden heeft Stichting MKB Financiering samen met diverse stakeholders gewerkt aan de ontwikkeling en het opzetten van het keurmerk ‘Erkend Financieringsadvies MKB’. Het keurmerk Erkend Financieringsadvies MKB is bedoeld voor ondernemingen die adviseren en begeleiden bij MKB financieringen. Het keurmerk is zowel van toepassing op eenmanszaken als bedrijven met meerdere werknemers.

Mona Keijzer, staatssecretaris Ministerie van Economische Zaken en Klimaat: “De corona crisis heeft gezorgd voor een grotere financieringsbehoefte onder mkb-ondernemers. Het keurmerk Erkend Financieringsadvies MKB zorgt ervoor dat ondernemers gemakkelijker de juiste adviseur kunnen vinden voor het realiseren van hun financieringsplannen. Dit vergroot de slagingskans op het verkrijgen van financiering en kan ondernemers de armslag bieden om de huidige economische crisis door te komen.”

Het keurmerk is opgebouwd uit twee pijlers. De eerste pijler heeft betrekking op richtlijnen en criteria voor een organisatie die financieringsadvies verstrekt. De tweede pijler betreft eisen aan de financieringsadviseur die de gesprekken voert en de financiering adviseert en begeleidt.

Het keurmerk Erkend Financieringsadvies MKB garandeert een MKB ondernemer dat adviesgesprekken over financieren altijd gevoerd worden met een gekwalificeerd en erkend financieringsadviseur. Onderdeel van het keurmerk is de gedragscode Erkend Financieringsadvies MKB. Hierin zijn afspraken vastgelegd over transparantie van tarieven en provisies, vertrouwelijkheid en over de dienstverlening door financieringsadviseurs. Ook is in samenwerking met het Klachteninstituut Financiële Dienstverlening (Kifid) een onafhankelijk Klachtenloket voor organisaties met het keurmerk Erkend Financieringsadvies MKB opgezet.

Ronald Kleverlaan, Voorzitter Stichting MKB Financiering: “Door de opkomst van nieuwe non-bancaire financiers zijn er veel meer mogelijkheden voor ondernemers om aan financiering te komen. Adviseurs die ondernemers hierin kunnen begeleiden vormen een specifieke beroepsgroep. Met het keurmerk Erkend MKB Financieringsadvies kunnen zij zich vanaf nu onderscheiden in de markt en gevonden worden door ondernemers die een onafhankelijke adviseur zoeken.”

Overheid, adviseurs en ondernemers erkennen dat er behoefte is aan een onafhankelijke partij als Stichting MKB Financiering (SMF) die de ontwikkelingen in goede banen leidt. Het keurmerk functioneert als een teken van deskundigheid, onafhankelijkheid en betrouwbaarheid richting ondernemers en financiers.

Meer informatie over het keurmerk is beschikbaar op de website www.erkendfinancieringsadviesmkb.nl. Vanaf begin 2021 kunnen ondernemers hier de adviseurs en organisaties met juiste erkenning vinden.

Het Keurmerk Erkend Financieringsadvies MKB is tot stand gekomen met medewerking en bijdragen van het Ministerie van Economische Zaken en Klimaat, NBA, SRA, Kamer van Koophandel, MKB Nederland, AFM, Dutch Assets Group, Ondernemer + Financiering, Credion, FOI, IMK, Dukers & Baelemans, Stapelfinancieringen, NL Investeert, Financieringsgilde en Eijgen Finance.

Voor een pdf van dit bericht klik je hier.

‘De bank wil niet, dus verzin je iets anders’ kopte het FD maandag 26 oktober, want veel ondernemers kloppen tegenwoordig tevergeefs aan bij hun bank. In het uitvoerige artikel komen een wijnmaker, restaurateur en transporteur aan het woord en geven deze toelichting over waarom zij op zoek gingen naar andere geldbronnen.

‘De bank wil niet, dus verzin je iets anders’ kopte het FD maandag 26 oktober, want veel ondernemers kloppen tegenwoordig tevergeefs aan bij hun bank. In het uitvoerige artikel komen een wijnmaker, restaurateur en transporteur aan het woord en geven deze toelichting over waarom zij op zoek gingen naar andere geldbronnen.

Na 7 jaar voorbereidingen en onderhandelen is mede door het lobbywerk van het

Na 7 jaar voorbereidingen en onderhandelen is mede door het lobbywerk van het

Download de resultaten

Download de resultaten

Stichting MKB Financiering en ONL hebben, net als het kabinet, de ambitie om financiering voor het MKB weer toegankelijk te maken. Deze ondernemers verkrijgen moeilijk krediet bij bancaire financiers. Wachttijden voor MKB-kredieten zijn erg lang en de kosten zijn hoog. Steeds meer non-bancaire financiers bieden daarom passende financieringsproducten aan voor het MKB. Zij hebben echter meer kapitaal nodig om dit te kunnen financieren. Hier kan de overheid inspringen. Daarnaast hebben ONL en Stichting MKB Financiering gezamenlijk onderstaand ‘position paper’ aan het kabinet en kamerleden gestuurd om investeren in het MKB fiscaal aantrekkelijker te maken. Op deze manier komen we samen uit de crisis.

Stichting MKB Financiering en ONL hebben, net als het kabinet, de ambitie om financiering voor het MKB weer toegankelijk te maken. Deze ondernemers verkrijgen moeilijk krediet bij bancaire financiers. Wachttijden voor MKB-kredieten zijn erg lang en de kosten zijn hoog. Steeds meer non-bancaire financiers bieden daarom passende financieringsproducten aan voor het MKB. Zij hebben echter meer kapitaal nodig om dit te kunnen financieren. Hier kan de overheid inspringen. Daarnaast hebben ONL en Stichting MKB Financiering gezamenlijk onderstaand ‘position paper’ aan het kabinet en kamerleden gestuurd om investeren in het MKB fiscaal aantrekkelijker te maken. Op deze manier komen we samen uit de crisis.

Het stimuleren van de MKB-financieringsmarkt kan fiscaal veel beter, maar hoe? Céline Smits ging voor ons op onderzoek uit en kwam met mooie fiscale steunmaatregelen en voorbeelden uit het buitenland die ook goed zouden kunnen werken in Nederland.

Het stimuleren van de MKB-financieringsmarkt kan fiscaal veel beter, maar hoe? Céline Smits ging voor ons op onderzoek uit en kwam met mooie fiscale steunmaatregelen en voorbeelden uit het buitenland die ook goed zouden kunnen werken in Nederland.