Het aanbod van financiering is groter dan ooit tevoren. In de vorige blog #73 hadden we het over de sleutelwoorden bij het krijgen van bedrijfsfinanciering. Toch is het voor een ondernemer nog niet zo gemakkelijk om passende financiering te verwerven. Hoe komt dat? Het grote aanbod van financiers is sterk gevarieerd. Veel financiers richten zich op een specifieke niche. De clou is: benader alleen de bij jouw onderneming passende geldverstrekkers. Hoe? Door zelf vóóraf een aantal essentiële keuzecriteria te beoordelen. Zo kun je gericht zoeken.

Gericht zoeken vergroot jouw kans op succes

Doorloop achtereenvolgens de volgende 7 stappen:

- Bepaal hoe groot de financieringsbehoefte is

- Kies met welk soort vermogen de kredietbehoefte wordt ingevuld

- Stel soort onderneming/ondernemer vast

- Longlist: maak nu een technische selectie van potentiële financiers

- Formuleer de wensen/voorwaarden waaraan een financiering moet voldoen

- Shortlist: selecteer 3 financiers die je gaat benaderen

- Stel de formele financieringsaanvraag op

Door deze stappen achtereenvolgens te doorlopen resteren alleen die financiers die bij de ondernemer passen. In dit blog geven we per stap toelichting. De in dit blog gebruikte specifieke termenzijn aan het eind van het blog toegelicht.

Stap A: Bepalen hoe groot de financieringsbehoefte is

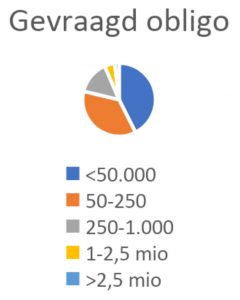

Maak een nauwkeurige inschatting van de financieringsbehoefte. Wij hebben deze ingedeeld in 5 klassen:

| A1 |

A2 |

A3 |

A4 |

A5 |

| < € 50.000 |

< € 250.000 |

< € 1.000.000 |

< € 2.500.000 |

> € 2.500.000 |

Selecteer bij voorkeur alleen financiers die zich specifiek richten op de bij jou passende financieringsomvang.

Stap B: Kiezen met welk soort vermogen de kredietbehoefte wordt ingevuld

Vervolgens is de vraag: wat voor soort financiering is gewenst: risicodragend vermogen, vreemd vermogen, of een tussenvorm, zogeheten hybride vermogen (voor toelichting: zie uitleg onderaan dit blog). Hoewel in praktijk vaak direct gekeken wordt naar vreemd vermogen (leningen die terug betaald moeten worden) is het de vraag of dat de beste vorm is voor jou op dit moment. Zodra de solvabiliteit geringer is dan 35% kan het verstandig zijn om een deel van de financiering als risicodragend of hybride aan te trekken, aangevuld met “gewone” leningen. Maak de keuze uit onderstaande klassen.

| B1 |

B2 |

B3 |

| Risicomijdend |

Hybride |

Risicodragend |

Stap C: Vaststellen soort onderneming/ondernemer

Het financieren van ZZP’ers en freelancers wordt door geldverstrekkers volstrekt anders beoordeeld dan een MKB bedrijf. ZZP‘ers en freelancers kunnen lang niet bij alle geldverstrekkers terecht. Wel zijn er gespecialiseerde financiers, met name in de non-bancaire sector, die zich richten op deze doelgroep.

Nb: in dit blog wordt het selectieproces vanaf stap D alleen voor MKB ondernemers beschreven. In een later te publiceren blog gaan wij nader in de financiering van ZZP’ers en freelancers.

Kies de bij jou passend klasse:

| C1 |

C2 |

C3 |

| MKB |

ZZP |

Freelancer |

Het vervolg van dit blog is allen van toepassing op klasse C1.

Stap D: Technische selectie potentiële financiers

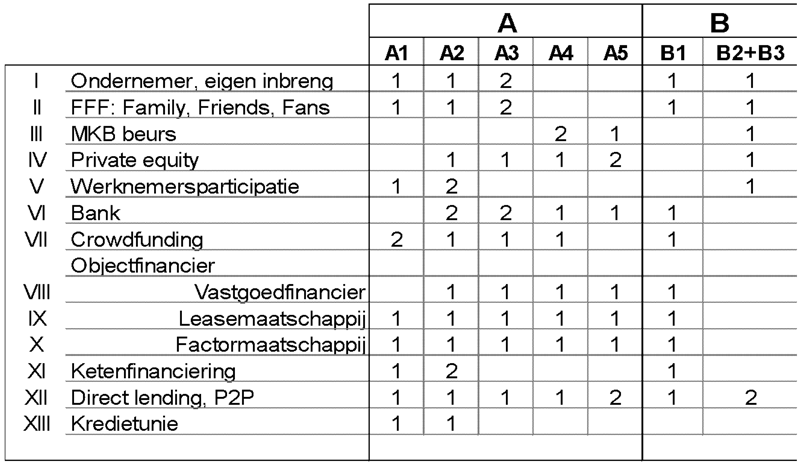

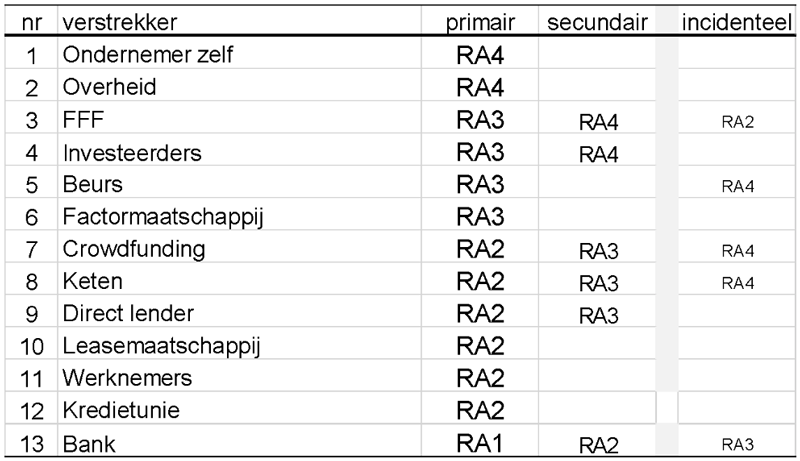

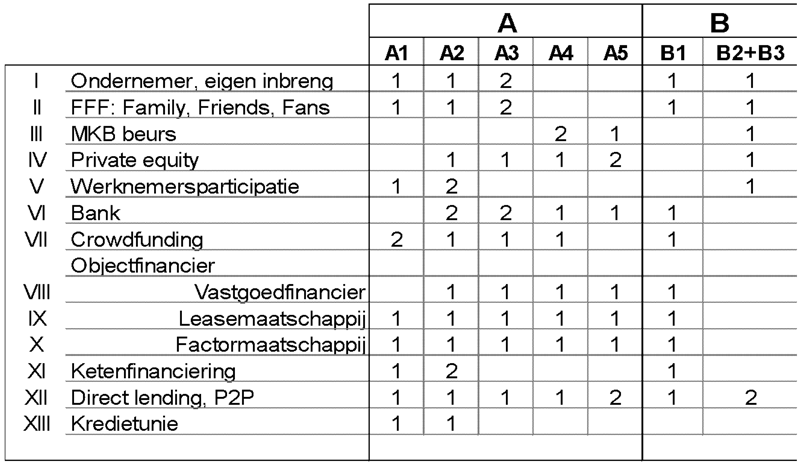

Op basis van stappen A, B en C kan de eerste selectie van financiers worden gemaakt. In onderstaande tabel zijn er 3 mogelijkheden:

Vlakje met een 1: je valt in primaire doelgroep van aanbieder

Vlakje met een 2: aanbieder kán (meestal) passen, maar diens primaire focus ligt niet in deze categorie

Vlak zonder aanduiding: aanbieder past niet bij de vraag

Toelichting op de aanbieders is onder het blog vermeld. De onderstaande tabel is specifiek van toepassing op de groep MKB ondernemers.

Bijvoorbeeld

Een ondernemer wenst een lening (klasse B1) van € 200.000 (A2). De volgende financiers scoren én in kolom A2 én in kolom B1 een primaire (1) match: I, II, VII, VIII, IX, X, XII.

In het overzicht zijn commerciële geldverstrekkers opgenomen. Afhankelijk van de specifieke situaties van een bedrijf kan het interessant zijn de mogelijkheden van subsidies in de zoektocht naar financiering te betrekken.

Stap E: Specifieke wensen en voorwaarden

Op basis van de stappen A t/m D vindt een “technische” selectie plaats. Welke financiers kúnnen de gevraagde financiering verstrekken. In blog 69 hebben wij besproken dat bij de keuze van de meest passende financier óók andere, persoonlijke factoren een rol spelen. Genoemd zijn

- Prijs

- Betrokkenheid van de financier

- Klankbordfunctie van de financier

- Macht en invloed van de financier

- Zekerheden

- Overige factoren, zoals ambassadeurs en/of marketingondersteuning (bijvoorbeeld crowdfunding), of aanvullende diensten op het terrein van administratie, beheer en incasso (bijvoorbeeld factoring).

Op basis van deze aanvullende wensen kan het gewenste financiersprofiel worden opgesteld ten behoeve van de volgende stap F.

Stap F: Selectie potentiële financiers

Financiers die niet voldoen aan de geformuleerde wensen kunnen nu van de longlist worden verwijderd, zodat een shortlist resteert, waaruit de te benaderen financiers kunnen worden geselecteerd. Benader bij voorkeur alleen die financiers die aan jouw eigen wensen voldoen. Het vergroot de kans van slagen.

In het aangekondigde ebook (begin 2021) worden specifieke kenmerken van de vermelde geldverstrekkers nader toegelicht. Wie biedt een klankbordfunctie, welke financier werkt meer vanuit een formeel juridische positie, wie vraagt welke zekerheden, et cetera.

Stap G: Financieringsaanvraag

Na het doorlopen van de stappen A tot en met F kan een ondernemer gericht de voor hem beste financiers benaderen. Het verdient aanbeveling zorgvuldig een kredietaanvraag op te stellen. Dat verhoogt de slaagkans weer aanzienlijk. Zo’n aanvraag opstellen en indienen bij de financiers vergt een zorgvuldige aanpak. Men kan dat zelf doen, of een specialist inschakelen. Er zijn veel gespecialiseerde financieringsadviseurs werkzaam. Het is de uitdaging ook op dat terrein de beste keuze te maken. Daarom heeft SMF deze week aangekondigd in januari aanstaande het Keurmerk Erkend Financieringsadvies MKB te introduceren. Ondernemers die een erkend financieringsadviseur inschakelen mogen er op rekenen betrouwbaar en adequaat geholpen te worden in hun zoektocht naar passende financiering. Meer informatie vind je op de website website www.erkendfinancieringsadviesmkb.nl.

Blijf op de hoogte

Elke week de non-bancaire financiële ontwikkelingen, trends en toekomst via ons volgen? Schrijf je dan in voor onze blog en ontvang deze elke week in je postbus.

Toelichting op de in blog 74 gebruikte begrippen

Stap B: Vermogenstypes

- B1 Risicomijdend vermogen.

Geld dat aan een onderneming ter beschikking is gesteld dat, ongeacht de gang van zaken van het bedrijf, terugbetaald dient te worden. Voorbeelden zijn alle leningen, kredieten, factoring, leasing.

Een mengvorm tussen vreemd vermogen en eigen vermogen. Een hybride financiering is vreemd vermogen (moet worden terugbetaald) met enkele eigenschappen van eigen vermogen. Zo’n eigenschap kan zijn dat de lening is achtergesteld t.o.v. andere leningen binnen het bedrijf. Hybride vermogen wordt meegeteld in het risicodragende vermogen van een onderneming en draagt daardoor bij aan verbetering van de solvabiliteit

- B3 Risicodragend Vermogen

Het eigen vermogen plus achtergestelde leningen. In geval van betalingsproblemen of faillissement komen de verstrekkers van het risicodragend vermogen als laatste aan de beurt om te worden terugbetaald. Zij dragen zo het risico van de onderneming

- Solvabiliteit: de hoeveelheid risicodragend vermogen uitgedrukt als percentage van het balanstotaal van een onderneming.

Stap D: Geldverstrekkers

- Eigen inbreng door de ondernemer

Door de ondernemer vanuit privé in de onderneming ingebracht geld

- FFF: Family, Friends en Fans

De inner circle van de ondernemer. Ze investeren voornamelijk op basis van het vertrouwen in de ondernemer.

- MKB Beurs

Een MKB-beurs is een platform waarbij beleggers rechtstreeks kunnen investeren in MKB-bedrijven in de vorm van (certificaten van) aandelen en obligaties (leningen). De (certificaten van) aandelen en de obligaties zijn verhandelbaar.

- Private equity

De term private equity is een verzamelnaam voor verschillende soorten investeerders die rechtstreeks of d.m.v. een investeringsvehikel investeren in ondernemingen. Denk ondermeer aan informal investors, business angels, seedcapital, regionale ontwikkelingsmaatschappijen, werknemersparticipatie, MKB beurzen, participatiemaatschappijen

- Banken

- Crowdfunding

Een (grote) groep investeerders/beleggers (veel particulieren, maar nier uitsluitend particulieren) investeert gezamenlijk in één project of onderneming. Het bijeenbrengen van vraag en aanbod vindt plaats op het internet via een crowdfunding platform. Crowdfunding is een vorm van P2P

- Objectfinanciering

Financiering waarbij de lening onlosmakelijk is verbonden met het object wat er mee wordt gefinancierd. Vormen van objectfinanciering zijn:

- Hypothecaire geldlening: voor investeringen in onroerend goed;

- Leasing: voor investeringen in bedrijfsmiddelen, zoals machines en vervoermiddelen;

- Factoring: voor de financiering van debiteuren (en soms ook voorraad).

- Ketenfinanciering

Verzamelnaam van allerlei financieringsvormen tussen bedrijven in de keten onderling. Denk bijvoorbeeld aan leverancierskrediet (werkkapitaal) en uitgestelde c.q. gefaseerde betaling op investeringen.

- Peer-to-peer lending (P2P), direct lending

Financiering door geldverstrekkers zonder tussenkomst van financiële instanties (zoals banken). Veelal (maar niet uitsluitend) via internet.

- Kredietunie

Een Kredietunie is een coöperatieve kredietvereniging zonder winstoogmerk waarin ondernemers zich per regio of per branche organiseren om elkaar geld te lenen.

Conclusie

Conclusie

‘De bank wil niet, dus verzin je iets anders’ kopte het FD maandag 26 oktober, want veel ondernemers kloppen tegenwoordig tevergeefs aan bij hun bank. In het uitvoerige artikel komen een wijnmaker, restaurateur en transporteur aan het woord en geven deze toelichting over waarom zij op zoek gingen naar andere geldbronnen.

‘De bank wil niet, dus verzin je iets anders’ kopte het FD maandag 26 oktober, want veel ondernemers kloppen tegenwoordig tevergeefs aan bij hun bank. In het uitvoerige artikel komen een wijnmaker, restaurateur en transporteur aan het woord en geven deze toelichting over waarom zij op zoek gingen naar andere geldbronnen.

Na 7 jaar voorbereidingen en onderhandelen is mede door het lobbywerk van het

Na 7 jaar voorbereidingen en onderhandelen is mede door het lobbywerk van het

Recente reacties