Stichting MKB Financiering en ONL hebben, net als het kabinet, de ambitie om financiering voor het MKB weer toegankelijk te maken. Deze ondernemers verkrijgen moeilijk krediet bij bancaire financiers. Wachttijden voor MKB-kredieten zijn erg lang en de kosten zijn hoog. Steeds meer non-bancaire financiers bieden daarom passende financieringsproducten aan voor het MKB. Zij hebben echter meer kapitaal nodig om dit te kunnen financieren. Hier kan de overheid inspringen. Daarnaast hebben ONL en Stichting MKB Financiering gezamenlijk onderstaand ‘position paper’ aan het kabinet en kamerleden gestuurd om investeren in het MKB fiscaal aantrekkelijker te maken. Op deze manier komen we samen uit de crisis.

Stichting MKB Financiering en ONL hebben, net als het kabinet, de ambitie om financiering voor het MKB weer toegankelijk te maken. Deze ondernemers verkrijgen moeilijk krediet bij bancaire financiers. Wachttijden voor MKB-kredieten zijn erg lang en de kosten zijn hoog. Steeds meer non-bancaire financiers bieden daarom passende financieringsproducten aan voor het MKB. Zij hebben echter meer kapitaal nodig om dit te kunnen financieren. Hier kan de overheid inspringen. Daarnaast hebben ONL en Stichting MKB Financiering gezamenlijk onderstaand ‘position paper’ aan het kabinet en kamerleden gestuurd om investeren in het MKB fiscaal aantrekkelijker te maken. Op deze manier komen we samen uit de crisis.

Wat is er nodig?

ONL en Stichting MKB Financiering hebben twee concrete voorstellen om de investeringen in het MKB weer op peil te brengen. Het eerste voorstel heeft betrekking tot het gat in de investeringen in het MKB die ontstaan is ten gevolge van de coronacrisis. Door de economische terugval komen ondernemers voor een dubbel probleem te staan. Ten eerste zijn de inkomsten minder, waardoor liquiditeitsproblemen ontstaan. Ten tweede zijn banken terughoudender geworden met het verstrekken van krediet, zowel door de coronacrisis als het lage rendement op startersleningen. Banken hadden bovendien voorheen financieel adviseurs in dienst met specifieke expertise op het gebied van financiering van het MKB. Op het moment hebben zij deze vrijwel niet meer in huis. Veel van deze expertise heeftzich verplaatst naar de non-bancaire financieringsmarkt. Adviseurs die eerst bij banken in dienst waren, zijn nu in verschillende rollen actief in de non-bancaire sector. Zij hebben echter onvoldoende kapitaal om aan de groeiende vraag naar financiering vanuit het MKB te voldoen. De overheid kan met hen de handen ineen slaan om dit gat te dichten.

Daarnaast is het vaak fiscaal niet aantrekkelijk om te investeren in het MKB. Investeringen in het Nederlandse MKB blijven achter in vergelijking tot onze buurlanden. Uit onderzoek van Stichting MKB Financiering blijkt dat veel landen fiscale stimuleringsregelingen hanteren om investeringen in het MKB te realiseren. Maatregelen zoals de Win-win-lening en een herinvoering van de durfkapitaalregeling.

Dicht de ‘Funding Gap’ bij het MKB

Bestaande overheidsmaatregelen niet berekend zijn op non-bancaire financiers en moeilijk of niet toegankelijk zijn. Zowel start-, groei-, en innovatiekapitaal zijn moeilijk te verkrijgen voor ondernemers in het MKB. Mede door de coronacrisis hebben non-bancaire financiers in 2020 tot nu toe bijna €900 miljoen minder aan financiering aan kunnen trekken dan gepland. Gebaseerd op de huidige volumes wordt er uitgegaan van een tekort van €1,2 miljard over heel 2020, oplopend naar €1,4 miljard in 2021. Deze getallen kunnen nog oplopen als de kredietaanvraag, zoals verwacht, verder oploopt door de gevolgen van de coronacrisis.

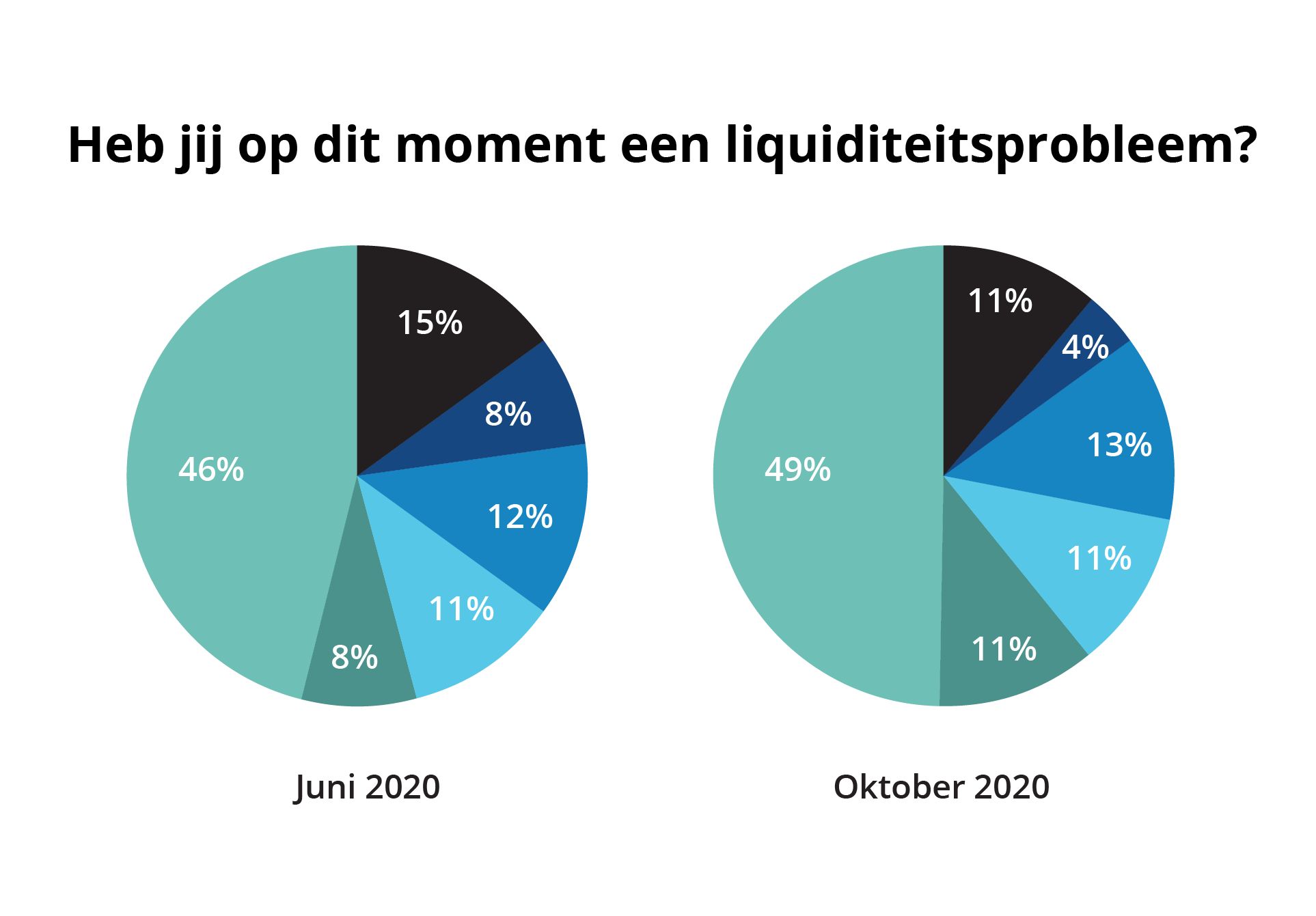

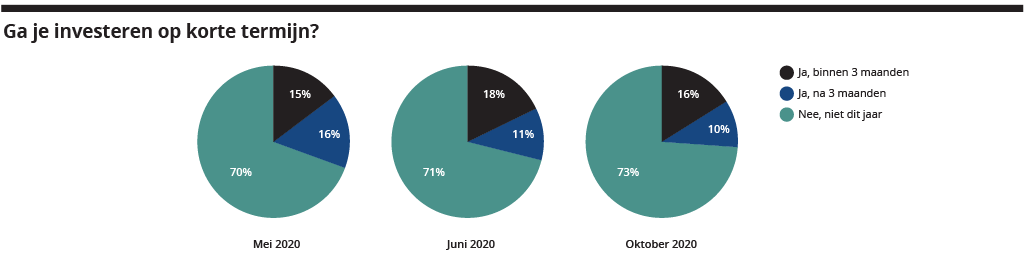

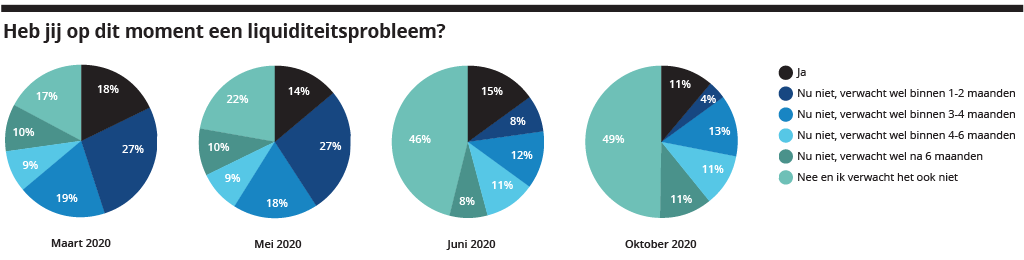

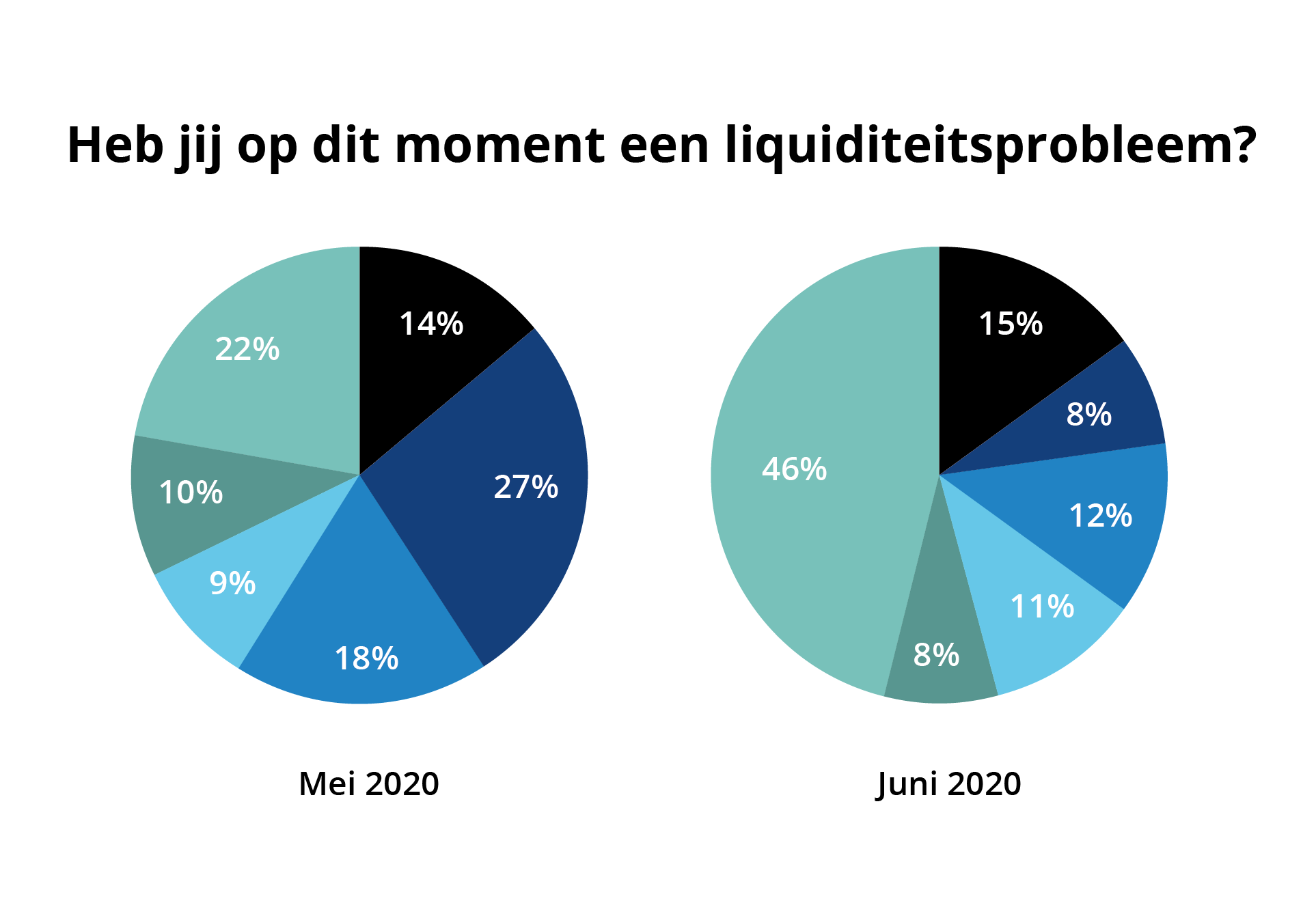

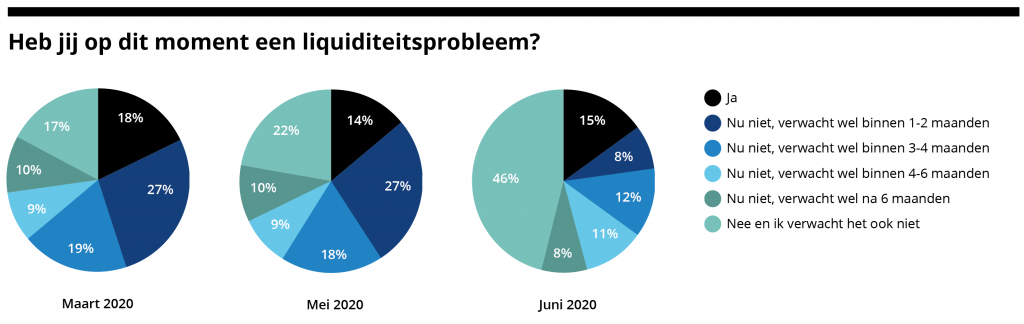

Stichting MKB Financiering en ONL hebben de afgelopen maanden enquêtes gehouden onder MKB ondernemers over hun behoefte aan en toegang tot extra financiering. Dit blijft een knelpunt voor het MKB. Bij de laatste enquête in juni bleek dat 54% binnen nu en 6 maanden nog liquiditeitsproblemen verwacht en dus behoefte heeft aan financiering. Daarbij geeft 26% van de ondernemers aan dat ze hiervoor niet terecht kunnen bij een bank. Dit geldt dan vooral voor de kleinere financieringsaanvragen tot €2,5 miljoen.

Stichting MKB Financiering en ONL zien mogelijkheden voor een overheidsinstrument dat in deze vraag gaat voorzien. Dit kan gaan om gehele investeringen, maar ook in de rol van co-investeerder. Non-bancaire financiers hebben meer diversiteit gebracht in de financieringsmarkt, waardoor de keuzemogelijkheden voor ondernemers zijn gegroeid in zowel kwantiteit als kwaliteit. Het zou erg jammer zijn om de diversiteit in de markt en de productontwikkeling van het laatste decennium nu weer te verliezen door de coronacrisis.

Maak investeren in het MKB fiscaal aantrekkelijk

De non-bancaire MKB-financieringsmarkt is een goede mogelijkheid om het gat dat geslagen is tussen banken en het MKB op te vangen. Deze markt stuit echter op veel barrières die ervoor zorgen dat de middelen niet bij het MKB uitgezet kunnen worden die nodig zijn om aan de financieringsbehoefte te voldoen. Een grote barrière voor particuliere investeerders om een grotere rol te spelen in de financiering van het MKB is de vermogensrendementsheffing.

In Nederland wordt iedere particulier die qua vermogen boven het heffingsvrij vermogen komt, belast met een vermogensrendementsheffing van tussen de 1,789% en de 5,28%. Het rendement dat particuliere investeerders doorgaans voor hun investering terugkrijgen weegt vaak niet op tegen deze heffing. Dit zorgt voor een enorme barrière waardoor particuliere investeerders sneller afzien van een mogelijke investering in MKB-bedrijven.

Zoals eerder genoemd, zijn er meerdere voorbeelden van succesvolle fiscale stimuleringsmaatregelen uit het buitenland. Uit onderzoek van Stichting MKB-financiering komen de volgende twee maatregelen naar voren om toegang tot investeringen voor het Nederlandse MKB te verbeteren.

Win-win-lening

Deze regeling, die het mogelijk maakt een achtergestelde lening te verstrekken tegen een laag rentepercentage kan positief uitpakken voor de Nederlandse MKB-financieringsmarkt.

De Win-win-lening biedt de volgende fiscale voordelen aan kredietgevers:

- Een jaarlijkse belastingkorting voor de hele looptijd van de lening. De belastingkorting bedraagt 2,5% van de berekeningsbasis, wat neerkomt op een belastingkorting van maximum 1.250 euro per jaar (want 50.000 euro is het maximum per kredietgever);

- De mogelijkheid tot een eenmalige belastingkorting in het geval dat de lening niet wordt terugbetaald. Deze belastingkorting bedraagt 30% van het openstaand kapitaal van de lening die definitief verloren is gegaan.

Met name de kredietverstrekkers die hard worden geraakt door de vermogensrendementsheffing, ontvangen met de Win-win-lening een stimulans om dit verschil te minimaliseren.

Durfkapitaalregeling

Deze regeling is gebaseerd op de Tante Agaath regeling uit 2001. Deze regeling is in 2011 door het kabinet in Nederland is afgeschaft en zag er als volgt uit:

- Een (gemaximeerde) vrijstelling voor box 3 van de Wet IB 2001 voor directe en indirecte beleggingen in durfkapitaal.

- Verliesaftrek voor de inkomstenbelasting op directe beleggingen in durfkapitaal tot een bepaald per startende ondernemer. Deze faciliteit is een persoonsgebonden aftrek. Op grond van de rangorderegeling van artikel 6.2 Wet IB 2001 mag de aftrek ook ten laste komen van box 3 en vervolgens box 2 wanneer box 1 daartoe geen mogelijkheid biedt.

- Heffingskorting voor directe beleggingen in durfkapitaal. Deze bedraagt een jaarlijks percentage van de gemiddelde directe beleggingen. Deze heffing is sindsdien langzaam afgebouwd totdat het in 2014 volledig is afgeschaft.

Door het invoeren van de Win-win-lening en Durfkapitaalregeling worden particulieren gestimuleerd om in het MKB te investeren en te financieren. Dit maakt bedrijven in het MKB minder afhankelijk van de reguliere bancaire financiering en verbeteren ze de algehele financieringsmarkt voor het MKB.

Overheid en non-bancaire financiers als helpende hand

ONL en Stichting MKB Financiering zien de noodzaak van een efficiënte financiering van MKB-ondernemers. Er ligt hiervoor een breed scala aan relatief simpele maatregelen klaar. Fiscale stimuleringsmaatregelen, waarbij het aantrekkelijk gemaakt wordt om te investeren in het MKB, zijn cruciaal om in de financieringsbehoefte van het MKB te voorzien. De financieringsbehoefte van ondernemers in het MKB neemt de komende tijd alleen maar toe. Reguliere, bancaire financiers schieten tekort in het voorzien in deze behoefte. Non-bancaire financiers strekken graag de helpende hand uit, maar hebben daarvoor meer krediet nodig. Hier zien ONL en Stichting MKB Financiering een faciliterende rol voor de overheid in de vorm van verstrekken van krediet aan deze financiers. Door financiering of fiscale stimulansen zorgen we ervoor dat investeren in het MKB weer aantrekkelijk gemaakt wordt en dat de ‘funding gap’ gedicht wordt. Op deze manier geven we MKB-ondernemers de tools die ze nodig hebben om weer te kunnen groeien en de economie weer te laten draaien.

Download de resultaten

Download de resultaten

Stichting MKB Financiering en ONL hebben, net als het kabinet, de ambitie om financiering voor het MKB weer toegankelijk te maken. Deze ondernemers verkrijgen moeilijk krediet bij bancaire financiers. Wachttijden voor MKB-kredieten zijn erg lang en de kosten zijn hoog. Steeds meer non-bancaire financiers bieden daarom passende financieringsproducten aan voor het MKB. Zij hebben echter meer kapitaal nodig om dit te kunnen financieren. Hier kan de overheid inspringen. Daarnaast hebben ONL en Stichting MKB Financiering gezamenlijk onderstaand ‘position paper’ aan het kabinet en kamerleden gestuurd om investeren in het MKB fiscaal aantrekkelijker te maken. Op deze manier komen we samen uit de crisis.

Stichting MKB Financiering en ONL hebben, net als het kabinet, de ambitie om financiering voor het MKB weer toegankelijk te maken. Deze ondernemers verkrijgen moeilijk krediet bij bancaire financiers. Wachttijden voor MKB-kredieten zijn erg lang en de kosten zijn hoog. Steeds meer non-bancaire financiers bieden daarom passende financieringsproducten aan voor het MKB. Zij hebben echter meer kapitaal nodig om dit te kunnen financieren. Hier kan de overheid inspringen. Daarnaast hebben ONL en Stichting MKB Financiering gezamenlijk onderstaand ‘position paper’ aan het kabinet en kamerleden gestuurd om investeren in het MKB fiscaal aantrekkelijker te maken. Op deze manier komen we samen uit de crisis.

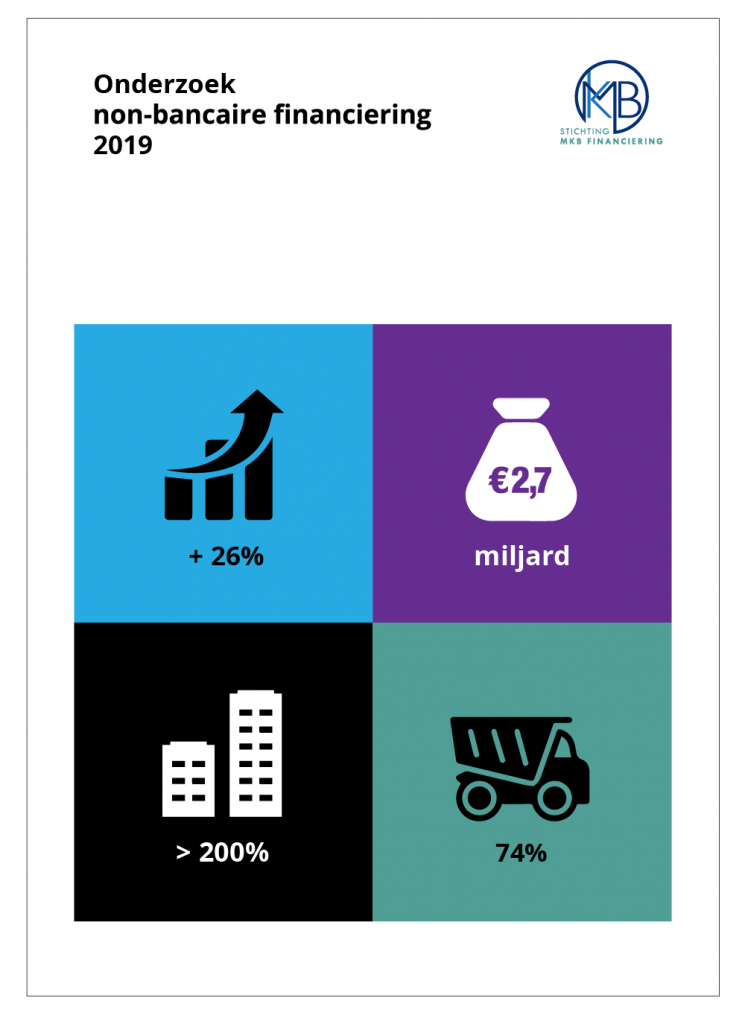

Het stimuleren van de MKB-financieringsmarkt kan fiscaal veel beter, maar hoe? Céline Smits ging voor ons op onderzoek uit en kwam met mooie fiscale steunmaatregelen en voorbeelden uit het buitenland die ook goed zouden kunnen werken in Nederland.

Het stimuleren van de MKB-financieringsmarkt kan fiscaal veel beter, maar hoe? Céline Smits ging voor ons op onderzoek uit en kwam met mooie fiscale steunmaatregelen en voorbeelden uit het buitenland die ook goed zouden kunnen werken in Nederland.

Non-bancaire financiers met het

Non-bancaire financiers met het

Non-bancaire financiers Geld voor elkaar en Qredits kunnen door ondersteuning van de overheid meer MKB bedrijven voorzien van financiering.

Non-bancaire financiers Geld voor elkaar en Qredits kunnen door ondersteuning van de overheid meer MKB bedrijven voorzien van financiering.

Stichting MKB Financiering zoekt:

Stichting MKB Financiering zoekt:

Recente reacties