In de blogs 79 en 80 hebben wij toelichting gegeven op de risicohouding van verschillende soorten geldverstrekkers. De risk appetite van een geldverstrekker is bepalend voor haar financieringsbeleid. Een geldverstrekker met hoge risk appetite is bereid meer risicovolle ondernemingen te financieren dan een geldverstrekker met lage risk appetite. Wanneer een ondernemer de risicograad (risk rating) van zijn eigen bedrijf kent weet hij dus bij welke financiers dit risico wel of niet past. Dan weet hij dus tot welke klasse van financiers hij zich kan richten om financiering aan te vragen. Daarom presenteren wij in dit blog een basis model om zelf de financiële risk rating van een bedrijf vast te stellen. Het model is in zijn eenvoud niet zo gedetailleerd als dat van financiers, maar de uitkomst is zéker richtinggevend om de keuze te maken welke financiers je wilt benaderen met een financieringsvraagstuk.

In de blogs 79 en 80 hebben wij toelichting gegeven op de risicohouding van verschillende soorten geldverstrekkers. De risk appetite van een geldverstrekker is bepalend voor haar financieringsbeleid. Een geldverstrekker met hoge risk appetite is bereid meer risicovolle ondernemingen te financieren dan een geldverstrekker met lage risk appetite. Wanneer een ondernemer de risicograad (risk rating) van zijn eigen bedrijf kent weet hij dus bij welke financiers dit risico wel of niet past. Dan weet hij dus tot welke klasse van financiers hij zich kan richten om financiering aan te vragen. Daarom presenteren wij in dit blog een basis model om zelf de financiële risk rating van een bedrijf vast te stellen. Het model is in zijn eenvoud niet zo gedetailleerd als dat van financiers, maar de uitkomst is zéker richtinggevend om de keuze te maken welke financiers je wilt benaderen met een financieringsvraagstuk.

In blog 78 zijn de bouwstenen van een systeem van financiële risk rating benoemd. Wij herhalen ze onderstaand, inclusief de bijbehorende vragen:

Macro- en branche variabelen:

- Is de activiteit conjunctuurgevoelig (bijvoorbeeld luxe producten) of niet (voedsel).

- Hoe (on-) gunstig zijn de vooruitzichten voor de branche

Kwalitatieve variabelen: Informatie over de onderneming en de ondernemer. Denk hierbij aan de volgende factoren:

- Hoeveel jaar heeft de ondernemer ervaring

- Hoe lang bestaat het bedrijf. Is het een starterDe termen starter en start-up worden door verschillende partijen verschillend gebruikt en geïnterpreteerd. De term starter is van toepassing op élk nieuw ondernemingsinitiatief. Met de term start-up wordt vaak een specifieke groep van op innovatie gebaseerde starters aangeduid: een nieuw bedrijf rond een innovatief product of dienst, bedrijfsproces of een platform, vaak ontstaan omdat men een bepaalde marktbehoefte ziet waaraan men tegemoet wil komen. Meer of een bedrijf in de volwassen faseKenmerk van de volwassen fase is dat een onderneming voldoende basis heeft voor continuïteit: de organisatie “staat”, medewerkers kennen hun rollen en taken, er zijn voldoende vaste klanten , voldoende producten zijn verkoop gereed, de rentabiliteit is relatief stabiel, de financiële positie is voldoende. Voor de continuïteit is er geen noodzaak op korte termijn veranderingen door te voeren. Meer?

- Heeft men één enkel product of dienst, of is aanbod breder?

- Heeft de onderneming innovatieve kracht. Loopt men voor op de ontwikkelingen of kijkt men “de kat uit de boom”?

- Hoe zijn de bedrijfsprocessen ingericht. Strak geregeld, vaste protocollen, vastgelegde procedures, of beweeglijk en vrij?

Kwantitatieve variabelen: De meetbare gegevens: prestatie-indicatoren. Dit zijn harde, meetbare kengetallen. Denk hierbij aan:

- Het opgebouwde weerstandsvermogen, de solvabiliteitSolvabiliteit is de hoeveelheid eigen vermogen ten opzichte van het balanstotaal van een onderneming. Meer.

- De liquiditeitZie ook current ratio. De liquiditeit geeft aan in welke mate een onderneming aan haar lopende betalingsverplichtingen kan voldoen. Als de som van vlottende activa en liquide middelen groter is dan de verplichtingen op korte termijn is een onderneming liquide. Zie ook werkkapitaal. Meer

- De hoeveelheid rentedragende schuld ten opzichte van het verdienvermogen van de onderneming: debt/ebitda

- De inpact van renteveranderingen op het resultaat: ICRInterest-coverage ratio, ofwel rentedekkingsratio. Deze wordt berekend door het bedrijfsresultaat te delen door de rentelasten. De ICR geeft aan hoeveel maal een onderneming haar interestlasten verdient. Het is een maatstaf voor de mate waarin de winst voor interest en belasting kan terugvallen zonder dat de onderneming in financiële moeilijkheden komt. De norm voor deze waarde is 3 tot 5 maal. Meer

- Hoe verhoudt zich de omzetontwikkeling t.o.v. het marktgemiddelde: presteert de onderneming significant beter, marktconform of loopt men achter.

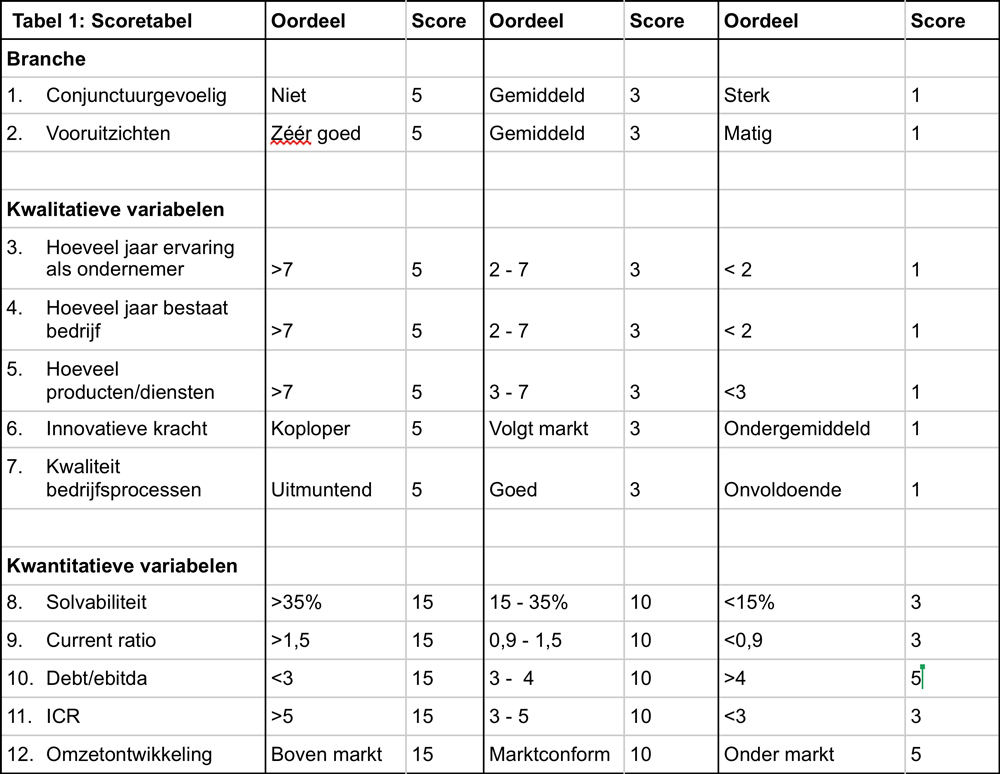

Als je deze 12 variabelen beoordeelt en de daarbij behorende score toekent, heb je een goede indicatie van de risk rating van het bedrijf. De scoretabel is als volgt:

Geef per item het objectieve oordeel en tel vervolgens de bijbehorende puntenscores op. In tabel 2 staat de risico beoordeling bij de diverse scores vermeld:

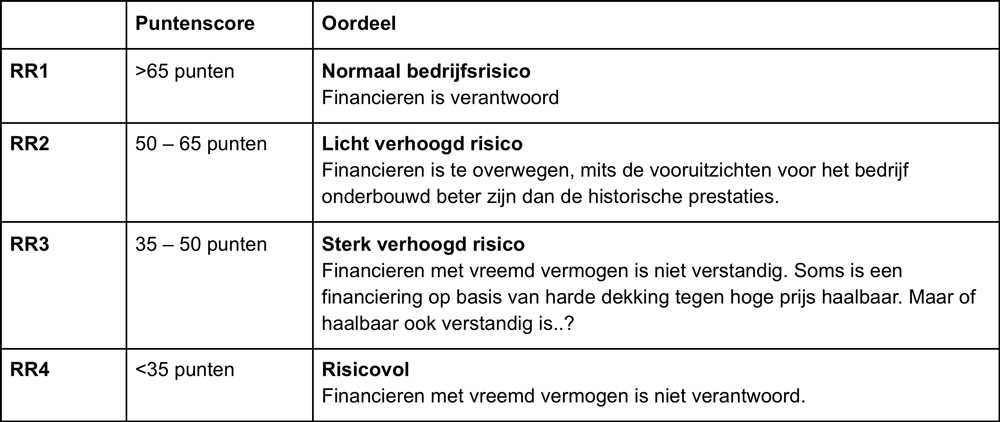

Tabel 2, Indeling Risk Rating (RR) op basis van de puntenscores

Op basis van deze Risk Rating kan je nu de afweging maken of je een financieringsaanvraag voor het bedrijf wilt indienen. Bedrijven met de score RR1 zullen over het algemeen wel één of zelf meerdere financiers bereid vinden om een financiering te verstrekken. RR2 vergt een goede analyse van het verleden en extra goede onderbouwing van de prognoses. De kans op het verkrijgen van de financiering wordt vervolgens mede bepaald door een goede selectie van bijpassende financiers Die kans is het grootst bij financiers met Risk Appetite RA2 of hoger (voor toelichting zie blog 80 ). Wanneer je een riskratingZie creditrating Meer RR3 scoort moet je je zelf echt afvragen of je geld wilt lenen. Dat is niet alleen risicovol voor de geldverstrekker. De onderneming is financieel zwak en je kan wellicht beter eerst aan verbetering werken. Bij RR4 hoef je je die vraag niet te stellen. Zoek geen financiering, maar verbeter eerst het bedrijf.

Met de blogs 78, 79, 80 en 81 tezamen hebben wij een inkijkje gegeven in de rol die ondernemingsricio’s spelen in de afweging van verschillende soorten financiers om een financiering wel of niet te verstrekken. Het kan onnodige vertraging en veel frustraties voorkomen als ondernemers zich met hun financieringsvraag melden bij de best bij hen passende financiers. Met de opkomst van de non-bancaire financiers hebben ondernemers écht iets te kiezen!

Blijf op de hoogte

Elke week de non-bancaire financiële ontwikkelingen, trends en toekomst via ons volgen? Schrijf je dan in voor onze blog en ontvang deze elke week in je postbus.